オザワークスです。

配当利回り、という言葉があります。

意味は、その銘柄を買って保有していると配当的にどれだけお得か、みたいな感じです。基本的に高いほど良いものです。

配当狙いの投資である「配当投資」では、この配当利回りは超重要な要素です。ぼくもよく調べます。

しかし不思議に思うことがあります。この配当利回りって、各証券会社や投資情報サイトなどで見ることができるのですが、同じ銘柄でもそれぞれで数字が違うんですよね。

これっておかしい話で、配当利回りはその銘柄の配当額と株価で決まります。株価や配当額が証券会社によって変わってくるはずがないので、本来配当利回りはどこのサイトで見ても同じ数字になるはずなんです。

でも、現実には違います。

それはどうしてなのかな、ってことを今回は考えてみます。

もくじ

まず基本。配当利回りの計算方法

まずは基本の配当利回りの求め方です。

配当利回りは、株を1年間保有して配当をもらったとき、もらった配当金の額がその株の株価の何%になるのか、という数字です。

ですから計算式は、

となります。

1000円で買った株が1年間で30円の配当を出せば、配当利回りは3%、みたいな感じです。

こんな風に配当利回りは自分で計算できます。

実際に配当利回りのズレを調査してみる

では次。配当利回りは自分で計算できますが、何十という銘柄を自分で計算するのはさすがに大変です。

というわけで、各ネット証券や投資の情報を発信しているサイトなどでは、ズバッと配当利回りが表示されているものです。

ただ、同じ銘柄なのにその数字がズレているのが不思議だねってハナシです。

では、早速調べてみましょう。

まずは調査日時。2019年4/28(日)。日曜日なので米国の株式市場は閉じています。つまり、配当利回りに影響を与える株価の変動はない、ということです。

次に調査銘柄。なんでもいいんですが、とりあえずぼくの好きな銘柄である【T】AT&Tと、故あって調べていた【RWX】SPDRダウ・ジョーンズ・インターナショナル・リアル・エステートというETFにしておきました。

最後に調査場所。配当利回りを提示してくれる各証券会社や投資情報サイトです。

- SBI証券

- マネックス証券

- 楽天証券

- GMOクリック証券

- Google Finance

- Nasdaq

- Dividend.com

- Yahoo Finance(英語版)

こんなところです。日常的にぼくが使っているサービスばかりです。

調査結果

では、結果をドン!

| 配当利回り | ||

| AT&T | RWX | |

| SBI証券 | 6.72% | 4.74% |

| マネックス証券 | 6.72% | 5.28% |

| 楽天証券 | 6.72% | 5.28% |

| GMOクリック証券 | 6.64% | 表示なし |

| Google Finance | 6.65% | 5.27% |

| Nasdaq | 6.63% | 4.76% |

| Dividend.com | 6.65% | 1.81% |

| Yahoo Finance (英語版) |

6.51% | 4.69% |

このようになりました。まずAT&TにしろRWXにしろ、ズレはあるんですね。中々同じ数字が揃うことがない。

そしてRWXのブレ幅がものすごい。上は5.28%なのに、下はたったの1.81%しかありません。同じ計算をしているはずなのに、これはどういうことなのでしょうか。

自分でも配当利回りを計算してみた

配当利回りは自分でも計算できます。なので、自分でも計算してみました。

はい、ドン!

| 配当利回り | ||

| AT&T | RWX | |

| 自分 | 6.55% | 4.74% |

なんかまた他とはちょっと違った数字です。

計算する人によってコロコロと姿を変える配当利回り。それは何故でしょう?

実績利回りと予想利回りの違い

可能性としてまず考えられるのが、配当利回りを「実績」で出すのか、「予想」で出すのかの違いです。

実績というのは、現在から過去1年間にさかのぼって支払われた配当額の「実績」を利回りの計算式に使用する考え方です。

直近1年間でこれだけの配当金が支払われた。これと同じだけの額が今後の1年間で最低でも支払われるとしての、配当利回りです。これが実績配当利回り。

対して予想というのは、今後1年間にこれだけの配当額が見込めそうという数字を計算に用いる方法です。

例えば、今4月の終わりですけど、5月に配当を支払う銘柄がこのタイミングで増配を発表したとします。

そうなると、配当の実績値よりも今後の予想値のほうが高くなるわけです。そのことを配当利回りに織り込んだのが予想配当利回りです。

実績と予想で配当利回りは変わってきます。もしも減配が発表されたりなんかすると、実績配当利回りは変わらなくても予想配当利回りは大きく下がったりするのです。

各証券会社や情報サイトが実績利回りと予想利回りどちらを表示しているのかは、はっきりしません(唯一の例外がGMOクリック証券で、予想配当利回りと明記されている)。

ちなみに、ぼくが自分で計算した利回りは、実績の配当利回りです。

利回り計算に用いる株価は最新の値か?

次に思い当たるのが、いつの株価を利回りの計算に採用しているのか、です。

配当利回りの計算式には、株価を入れる必要があります。ただこの株価、最新の株価を計算に用いていると言明している証券会社や各サイトはありません。ただの株価となっています。

一部の証券会社などは情報の更新が遅く、当日ではなく1日前の自分の資産額しか表示されない証券会社もあります(マネックス、お前のことだゾッ!)。

そんな体たらくですから、配当利回りの計算だって1日前の株価でやっていたってちっともおかしくありません。

計算に用いる株価がわずかでも違えば配当利回りも違ってきます。そんなわけで表示される利回りがズレてくるのかも。

情報提供元によって利回りは変わる、と自覚すること

表示される配当利回りのズレ。とりあえず思いつくのはこの2つくらいです。

まあ、正直言って、明確な理由はわかりません。

ただ、証券会社や各情報サイトによって表示される配当利回りはそもそも違うんだ、ということはぜひ覚えておいてください。一つの数字だけを見てそれを全部と思わないように。

面倒ですが、自分で利回りを計算する癖はつけておきましょう。

だって、AT&Tの利回りの6.5%~6.7%ぐらいのズレならまあ、許容範囲内だと思いますけど、RWXの1.8%~5.2%というのはこれはヒドイ。

もしも5.2%という数字だけを見てRWXに投資してしまって1.8%の配当しかもらえなかったら、悲劇です。

誰かが計算してくれた配当利回りは信用しすぎないように。

配当の安定しない銘柄は利回りも安定しない

ちょっと余談になりますが、RWXの配当利回りの振れ幅が大きい理由は、これは明確にわかります。

1回1回の配当額が安定しないからです。

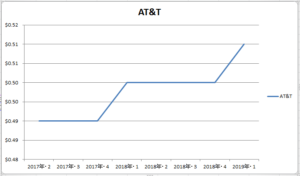

例えばAT&Tであれば、年4回の配当額は毎回一定です。一定しながら、毎年1回増配をする。典型的な米国企業の配当スタイルです。

AT&Tの配当額の推移

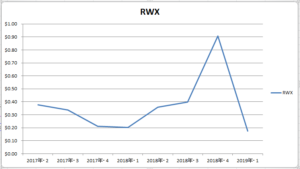

対してRWXの配当は一定ではありません。年4回の配当は、1回1回急激に増えたり急激に減ったりします。

RWXの配当の推移

荒ぶっています。

AT&Tの配当は毎年安定しているので、次の年の予想も容易ですが、RWXの場合次年度の配当額がどうなるのまったく読めない。

なので、予想配当額がまずまともに成り立ちません。良いところを見れば配当利回りは高くなり、低いところを見れば利回りも下がります。

RWXの配当利回りが1.8%~5.2%と振れ幅が大きいのは、配当そのものが毎回安定していないからです。

ETFの配当利回りには特に注意しよう

RWXは不動産関連のETFです。ETFの配当金(分配金)は、基本的に個別株のように毎回一定の額ではありません。ほとんどのETFの配当金は1回1回額が違います。

ということは、ETFの配当利回りの計算は個別株のそれよりも難しく、精度が劣るということになります。

だから証券会社は嘘つきだあ! ETFへの投資なんて意味がないんだあ! などと言うつもりはないですけど、サイトに表示されるETFの配当利回りはより注意が必要である、ということはここで言っておきたいです。

そもそも正確な数字を出すこと自体が困難なのです。

さて、配当利回りへの理解がより深まったところで、慎重にかつ大胆に、これからも米国株に投資していきましょう。

オザワークスでした。

RSS - 投稿

RSS - 投稿

コメントを残す